TERMINAL czy musisz go mieć ?

Temat bardzo kontrowersyjny, nie do końca zrozumiały.

Mam nadzieje, że tym wpisem przybliżę go bardziej.

Od 1 stycznia 2022 r. – art.19a ustawy – Prawo Przedsiębiorców, zobowiązuje ich do umożliwienia

klientowi dokonania płatność za usługę bądź towar przy użyciu „instrumentu płatniczego”

w rozumieniu art.2 pkt.10 ustawy z dn.19.08.2021 r. o usługach płatniczych.

Co to jest, instrument płatniczy wg. tejże ustawy, zobaczmy:

Art.2

10) instrument płatniczy – zindywidualizowane urządzenie lub uzgodniony przez użytkownika

i dostawcę zbiór procedur, wykorzystywane przez użytkownika do złożenia zlecenia płatniczego;

Prosto i zrozumiale napisane prawda?

A tak na poważnie, przepis niby jasno i niejasno określa, dlatego interpretacji własnych jest mnóstwo.

Tu przychodzi nam na pomoc komunikat MF z dnia 26.07.2021 r. (zamieszczony na stronie www.gov.pl)

Ministerstwo Finansów wskazało, że chodzi o zapewnienie klientom możliwości dokonania płatności

drogą elektroniczną tj. telefonu, przelewu czy też terminala płatniczego.

Takie samo stanowisko czytamy w odpowiedzi na zapytanie poselskie z dnia 23.03.2022 r.,

tu cytat:

Wymóg przyjmowania płatności bezgotówkowych może być realizowany nie tylko z wykorzystaniem terminali płatniczych.

Spełnienie obowiązku zapewnienia możliwości dokonywania zapłaty w każdym miejscu przy użyciu instrumentu płatniczego może nastąpić również np. poprzez przelew

Pełną treść odpowiedzi, znajdziecie tu http://orka2.sejm.gov.pl/INT9.nsf/klucz/ATTCCYHB7/%24FILE/i30957-o1.pdf

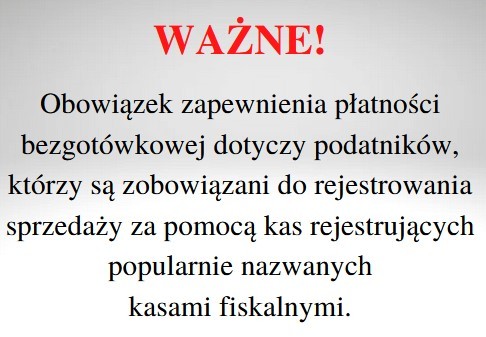

Kto ma taki obowiązek? Zapraszam do postu …………….

Pozostali podatnicy mogą, ale nie muszą. Jeżeli jednak się zdecydują zyskają z tego powodu

profity.Zanim do nich przejdę, suche fakty

Firma-osoba fizyczna

Płatność konsumencką reguluje art.14 ust.2. pkt.22 bez względu czy posiadamy kasę fiskalną czy

też nie, limit jednorazowej transakcji gotówkowej jest do 20 000 zł.

Firma-firmie

Mimo zapowiedzi obniżenia do 8 000 zł na 2022 rok pozostał nadal 15 000 zł gotówką limit do

jednorazowej transakcji.

O rozliczeniach między firmami i co dokładnie oznacza jednorazowa transakcja, zapraszam tu….

Powracamy do transakcji przedsiębiorca – osoba fizyczna – płatność bezgotówkowa.

Jeżeli zdecydujemy się na przyjmowanie płatności przy pomocy terminala płatniczego, a nie np. blik. To możemy liczyć na profity podatkowe.

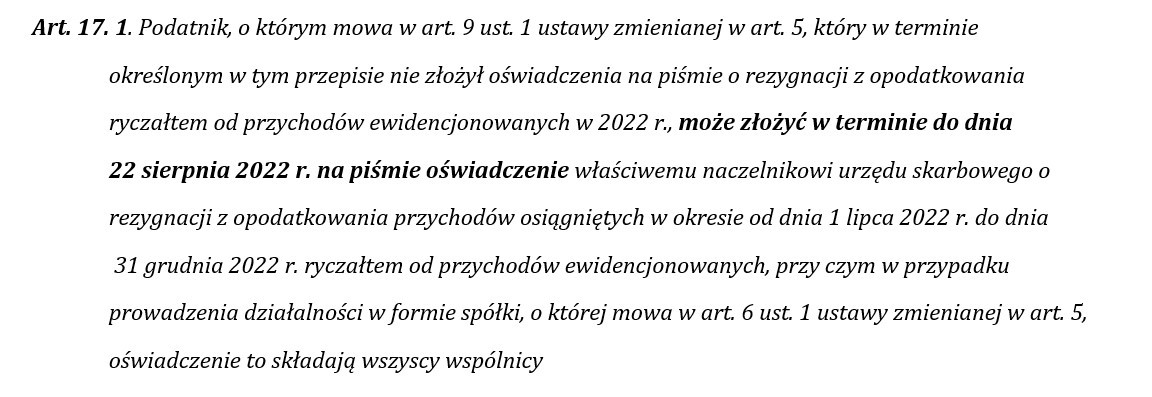

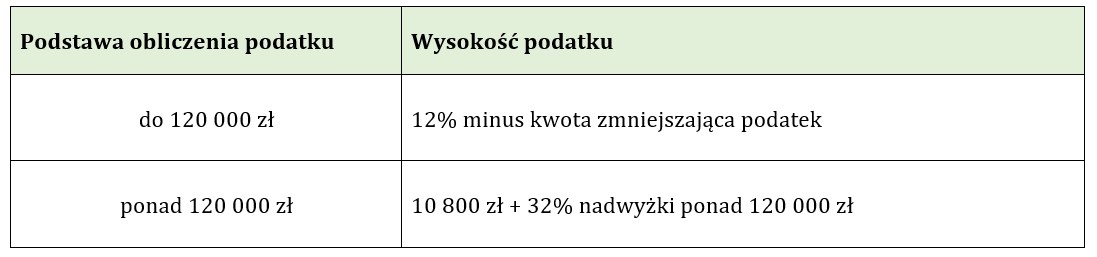

1 grupa

Zgodnie z nowym art. 26hd, można odliczyć od podstawy obliczenia podatku, wydatki na nabycie owego terminala płatniczego oraz wydatki związane z jego obsługą, poniesione w roku podatkowym w którym rozpoczęliście przyjmowanie płatności przy użyciu terminala i w roku następnym, do wartości:

- Do 2 500 zł w roku podatkowym – w przypadku dobrowolnego zastosowania terminala,

mimo zwolnienia ze stosowania kasy fiskalnej. - Do 1 000 zł w roku podatkowym – dla pozostałych, czyli tych którzy mają obowiązek

mienia kasy fiskalnej.

Ważne! Kwota odliczenia nie może przekroczyć kwoty dochodu.

Co to oznacza w praktyce? Gdzie ten profit? Już tłumaczę.

W roku, w którym rozpoczęliśmy używanie terminala, wszystkie wydatki związane z zakupem i obsługą zaliczamy bezpośrednio w koszty uzyskania przychodu, czyli księgując je jako koszt.

Dodatkowo w ramach ulgi podatkowej do limitów, zg. Z art. 26hd ustawy o PIT, odliczamy ją w rozliczeniu rocznym.

Ulgę podatkową, mogą rozliczyć podatnicy rozliczający się wg:

- skali podatkowej ogólnej;

- skali liniowej;

- ryczałtu;

Odliczeniu podlegają wydatki z roku, w którym rozpoczęliśmy korzystanie z terminala jak i w roku kolejnym.

Oznacza to, iż prawo do ulgi przysługuje nam w sumie przez 2 lata.

Ważne!

Odliczeniu nie podlegają wydatki, za które podatnik otrzymał zwrot w ramach np. Programu Polska

Bezgotówkowa.

2 grupa

Podmioty będące małym podatnikiem, będą mogły:

Zgodnie z art. 5a pkt 20 ustawy o PIT:

Mały podatnik PIT, to taki u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 euro.

Przez co najmniej 7 miesięcy lub 2 kwartały odliczyć z tytułu o których mowa była wyżej, kwotę odpowiadającą 200% poniesionych wydatków, jednak nie więcej niż 2 000 zł w roku podatkowym.

Przy czym to odliczenie będzie mu przysługiwało w każdym roku, w którym poniesie wydatek.

Tu również kwota odliczenia nie będzie mogła przekroczyć kwoty dochodu.

Tak jak w przypadku pierwszej grupy, odliczeniu nie podlegają wydatki, za które podatnik otrzymał zwrot w ramach np. Programu Polska Bezgotówkowa

Przykład:

Podatnik zapewnił korzystanie z terminala od czerwca 2022r i prze kolejne 12 m-cy tj. do maja 2023r, będzie otrzymywał zwrot poniesionych wydatków np. w ramach programu bezgotówkowa polska. To prawo do ulgi będzie mu przysługiwało od czerwca 2023 r. w roku, w którym zaprzestał korzystania z programu pomocowego i w roku następnym.

W takim przypadku wydatki poniesione w 2023 rozliczamy w zeznaniu za 2023r, a wydatki z 2024r w zeznaniu za 2024 r.

Zasady dla obu grup

Jeżeli z jakiś powodów zrezygnujemy z terminala w ciągu 12 miesięcy, jesteśmy zobowiązani do zwrotu ulgi.

Odliczenia dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono wydatek.

W przypadku gdy kwota odliczenia, nie znajdzie pokrycia w rocznym dochodzie można ją odliczyć w kolejnych 6 latach następujących po sobie (bezpośrednio po roku, w którym poniesiono wydatek).

Dodatkowym bonusem dla obu grup podatników, miał być skrócony do 15 dni okres zwrotu VAT-u – art. 87 ust. 6d ustawy VAT.

Jednak oprócz warunków minimum 65% obrotu bezgotówkowego, co jeszcze jest wykonalne. Należy spełnić pozostałych 9 warunków, które już nie są tak rzeczywiste.

W tej sytuacji, raczej niewielu podatników sprosta temu by w 15 dni cieszyć się zwrotem VAT na swoim koncie.

Według mnie jest to celowe działanie. Niby coś nam dają, ale stawiają warunki ciężkie do spełnienia. Ale jakby kto pytał to dają, a jakże.

Reasumując:

Nie zdziwcie się w przypadku, gdy np. Klient przyjdzie do waszego sklepu, zobaczy, że stoi na ladzie kasa fiskalna i zdziwi się,

że odmawiacie przyjęcia płatności kartą, blikiem, telefonem.

Oczywiście w praktyce wszyscy wiemy, że są takie miejsca, gdzie mimo obowiązku wisi kart – eczka płatność wyłącznie gotówką.

Tylko należy się zastanowić, czy przez to nie tracimy Klienta, który nie ma gotówki a bankomatu w pobliżu brak. Zaznaczmy nie musi

być to terminal może być to np. BLIK.

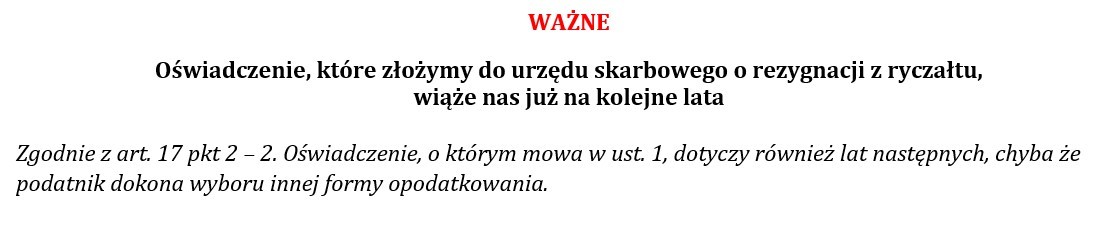

Na koniec poruszę jeszcze ważną kwestie.

Oczywiście znając zmiany w naszych przepisach, może się jeszcze wszystko zmienić, ale na razie jest.

Od 1 stycznia 2023 roku zgodnie z art.14 ust.12 pkt.22 – Przychodem z działalności gospodarczej będzie:

„… kwota płatności dotyczącej transakcji, o której mowa w art.7b ustawy o prawach konsumenta, otrzymanej bez pośrednictwa rachunku płatniczego.”

A tak w praktyce, oznacza iż przedsiębiorca wykaże podwójny przychód z tej samej transakcji, jeżeli Klient nie zapłaci za usługę czy towar bezgotówkowo.

Na szczęście ma to dotyczyć transakcji powyżej 20 000 zł.