ZMIANA RYCZAŁTU NA SKALĘ OGÓLNĄ w ciągu roku – II część

Witam w drugiej części artykułu,odnośnie zmiany formy opodatkowania za 2022 rok z ryczałtu na skale ogólną.

W pierwszej części omawiałam na jakich zasadach i co trzeba zrobić by skorzystać ze zmiany już od stycznia 2022 roku.

Takie cofnięcie się dała nowela ustawy z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw, tzw. „Polski Ład 2.0”.

Po szczegóły zapraszam do postu ZMIANA RYCZAŁTU NA SKALĘ OGÓLNĄ po 1 lipca 2022 r. – I część

W tym artykule skupie się na zmianie opodatkowania z ryczałtu na skalę od lipca 2022 rok. Jest to na pewno wyjście dla większości osób, które do tej pory rozliczało się wg ryczałtu. Nie zbierali kosztów od stycznia ,

bo i po co?

Kto by pomyślał, że nasz ustawodawca wprowadzi przepis w środku roku podatkowego, który działa wstecz.

A jednak, pomyślał i nawet go wprowadził.

Wracając do tematu, dla tych którzy nie zbierali kosztów od stycznia i chcą skorzystać z możliwości od lipca 2022 roku.

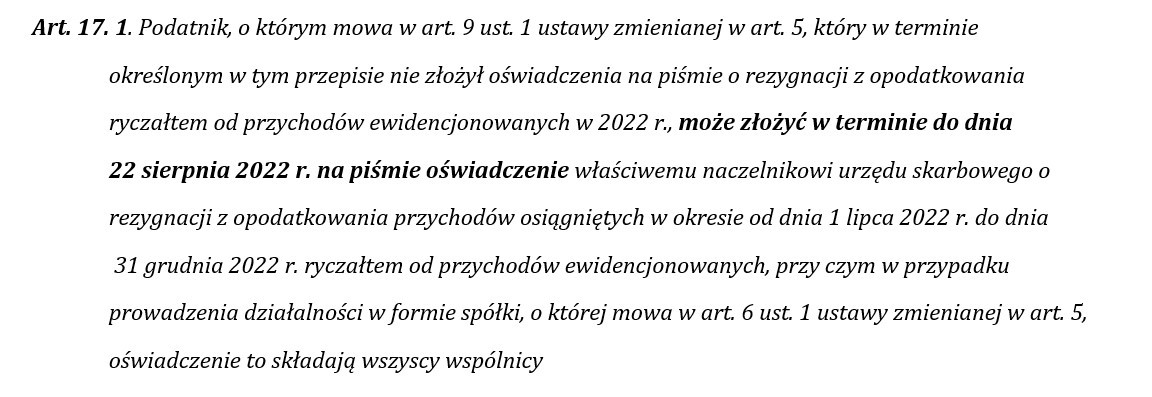

Do 22 sierpnia 2022 r., należy złożyć na piśmie oświadczenie właściwemu naczelnikowi urzędu skarbowego o rezygnacji z opodatkowania przychodów osiągniętych

w okresie od dnia 1 lipca 2022 r. do dnia 31 grudnia 2022 r. ryczałtem od przychodów ewidencjonowanych.

Mówi nam o tym bardzo wyraźnie art. 17

Dz. U. 2022 poz. 1265 USTAWA z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw1)

Oznacza to, iż do końca czerwca należy się rozliczyć wg. ryczałtu. I za ten okres składamy do 30.04.2022 roku PIT-28. Tak do końca kwietnia, a dokładnie w 2023 roku to do 2 maja. Niniejsza nowela ujednoliciła również termin składania zeznań podatkowych bez względu na formę opodatkowana.

Kolejnym krokiem jest założenie od 1 lipca 2022 r. książki przychodów i rozchodów i wg. niej rozliczamy druga połowę roku, składając do 2 maja 2023 r. PIT-36.

Reasumując za rok 2022, należy złożyć dwa rozliczenia roczne PIT-28 i PIT-36.

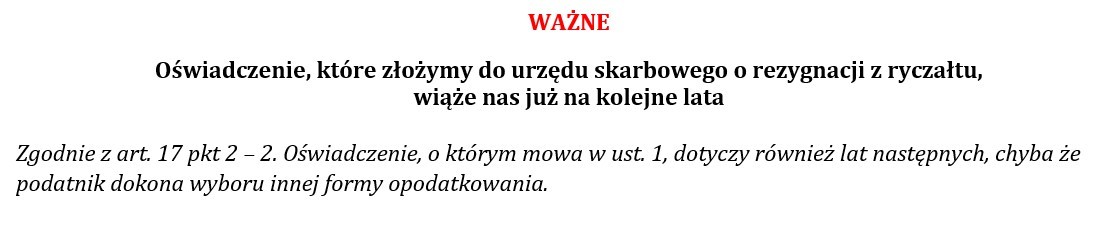

W przypadku chęci powrotu w 2023 na ryczałt musimy dokonać poprzeć CEIDG zmiany formy opodatkowania właśnie na ryczałt.

Zanim zdecydujemy się na podzielenie roku podatkowego na dwa systemy podatkowe, warto jest dokonać symulacji naszych ewentualnych kosztów jak i przychodów jakie osiągniemy w drugiej połowie roku.

Jest to o tyle prostsze i tańsze rozwiązanie, bo dokonujemy symulacji rozliczeń składki zdrowotnej jak i podatku na podstawie prognoz a nie sztywnych zapisów księgowych. Ryzyko jest jednak większe, bo co się stanie jak prognozy się nie sprawdzą.

Przedstawiłam w pigułce dwa sposoby zmiany ryczałtu na skale podatkową.

Jeżeli macie pytania lub wątpliwości zapraszam do komentarzy lub przesyłania zapytań bezpośrednio do mnie.

Jeżeli nie zdecydujecie się na formę podzielenia roku podatkowego na dwa systemy do 22 sierpnia 22 r.

Zawsze będziecie mogli od 1 stycznia 23r dokonać przeliczenia roku od stycznia, o którym pisałam tu https://ksiegowesos.pl/zmiana-ryczaltu-na-skale-ogolna-po-1-lipca-2022r-i-czesc/