przez Dorota Zakrzewska | 22 lip 2022 | NOWY ŁAD, PODATEK DOCHODOWY

Witam w drugiej części artykułu,odnośnie zmiany formy opodatkowania za 2022 rok z ryczałtu na skale ogólną.

W pierwszej części omawiałam na jakich zasadach i co trzeba zrobić by skorzystać ze zmiany już od stycznia 2022 roku.

Takie cofnięcie się dała nowela ustawy z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw, tzw. „Polski Ład 2.0”.

Po szczegóły zapraszam do postu ZMIANA RYCZAŁTU NA SKALĘ OGÓLNĄ po 1 lipca 2022 r. – I część

W tym artykule skupie się na zmianie opodatkowania z ryczałtu na skalę od lipca 2022 rok. Jest to na pewno wyjście dla większości osób, które do tej pory rozliczało się wg ryczałtu. Nie zbierali kosztów od stycznia ,

bo i po co?

Kto by pomyślał, że nasz ustawodawca wprowadzi przepis w środku roku podatkowego, który działa wstecz.

A jednak, pomyślał i nawet go wprowadził.

Wracając do tematu, dla tych którzy nie zbierali kosztów od stycznia i chcą skorzystać z możliwości od lipca 2022 roku.

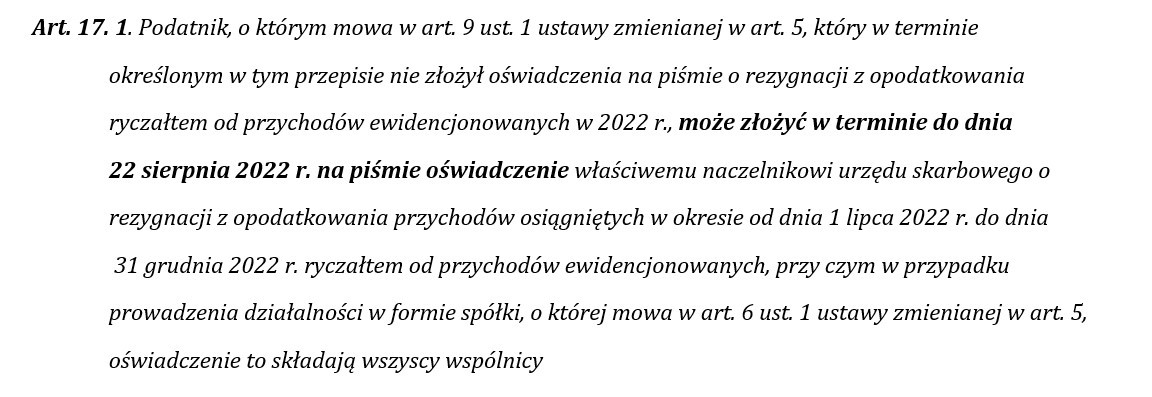

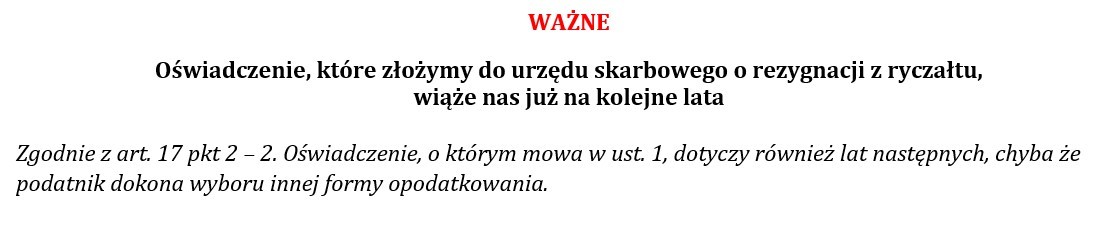

Do 22 sierpnia 2022 r., należy złożyć na piśmie oświadczenie właściwemu naczelnikowi urzędu skarbowego o rezygnacji z opodatkowania przychodów osiągniętych

w okresie od dnia 1 lipca 2022 r. do dnia 31 grudnia 2022 r. ryczałtem od przychodów ewidencjonowanych.

Mówi nam o tym bardzo wyraźnie art. 17

Dz. U. 2022 poz. 1265 USTAWA z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw1)

Oznacza to, iż do końca czerwca należy się rozliczyć wg. ryczałtu. I za ten okres składamy do 30.04.2022 roku PIT-28. Tak do końca kwietnia, a dokładnie w 2023 roku to do 2 maja. Niniejsza nowela ujednoliciła również termin składania zeznań podatkowych bez względu na formę opodatkowana.

Kolejnym krokiem jest założenie od 1 lipca 2022 r. książki przychodów i rozchodów i wg. niej rozliczamy druga połowę roku, składając do 2 maja 2023 r. PIT-36.

Reasumując za rok 2022, należy złożyć dwa rozliczenia roczne PIT-28 i PIT-36.

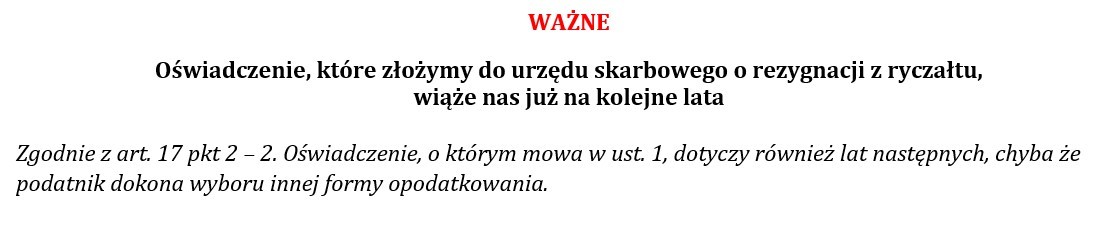

W przypadku chęci powrotu w 2023 na ryczałt musimy dokonać poprzeć CEIDG zmiany formy opodatkowania właśnie na ryczałt.

Zanim zdecydujemy się na podzielenie roku podatkowego na dwa systemy podatkowe, warto jest dokonać symulacji naszych ewentualnych kosztów jak i przychodów jakie osiągniemy w drugiej połowie roku.

Jest to o tyle prostsze i tańsze rozwiązanie, bo dokonujemy symulacji rozliczeń składki zdrowotnej jak i podatku na podstawie prognoz a nie sztywnych zapisów księgowych. Ryzyko jest jednak większe, bo co się stanie jak prognozy się nie sprawdzą.

Przedstawiłam w pigułce dwa sposoby zmiany ryczałtu na skale podatkową.

Jeżeli macie pytania lub wątpliwości zapraszam do komentarzy lub przesyłania zapytań bezpośrednio do mnie.

Jeżeli nie zdecydujecie się na formę podzielenia roku podatkowego na dwa systemy do 22 sierpnia 22 r.

Zawsze będziecie mogli od 1 stycznia 23r dokonać przeliczenia roku od stycznia, o którym pisałam tu https://ksiegowesos.pl/zmiana-ryczaltu-na-skale-ogolna-po-1-lipca-2022r-i-czesc/

przez Dorota Zakrzewska | 11 lip 2022 | NOWY ŁAD

Zgodnie z nowelizacją ustawy z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw, tzw. „Polski Ład 2.0”, przedsiębiorcy, którzy wybrali Ryczałt jako formę rozliczenia swojej działalności z urzędem skarbowym mogą:

I wariant

Do końca roku dalej być na ryczałcie, a w styczniu 2023 r. po przeliczeniu roku 2022 mogą podjąć decyzje, że jednak korzystniej dla nich byłoby rozliczyć wg. skali ogólnej.

Skąd będziemy o tym wiedzieli? Jak zacząć?

Po pierwsze przeliczamy podatek.

Oznacza to, iż, należy zaprowadzić od początku roku książkę przychodów i rozchodów. Wprowadzając nie tylko faktury sprzedaży, ale również faktury kosztowe odpisy autoryzacyjne, paragony itp.

Pod warunkiem że zachowaliśmy faktury kosztowe.

To związku z tym należy się również liczyć dodatkowymi kosztami jakie przyjdzie nam ponieść. Jeżeli prowadzimy sobie sami księgowość i czujemy się na siłach wprowadzić zapisy księgowe od stycznia zgodnie z przepisami dotyczącymi skali podatkowej, naszym kosztem będzie poświęcony na to czas.

W innej sytuacji będą podatnicy korzystający z usług biura rachunkowego, gdzie cały rok płacili za usługowe rozliczenie ryczałtu.

Chcąc dowiedzieć się czy zmiana na skalę ogólną dla nich jest opłacalna, będą zmuszeni dokonać ponownych opłat swoim księgowym za dokonanie księgowań tym razem do książki przychodów i rozchodów. I to nie w rozbiciu płatności na m-ce, lecz całości za rok.

Po dokonaniu płatności i księgowy dokonają księgowań jak, przeliczeniu zaliczek na podatek dochodowy.

Wielokrotnie może się okazać, iż korzyść finansowa jest znikoma lub żadna. Bo to co zaoszczędzicie na podatku będziecie musieli oddać księgowemu.

Sama jestem księgową i z bólem serca to potwierdzam. Ponieważ od nas będzie to wymagało poświęcenia dodatkowych roboczogodzin za ponowne zaksięgowanie całego roku podatnika.

Reasumując, jest to takie koło zamknięte. Żeby wiedzieć czy nam się opłaca taka zamiana czy nie.

Musimy zainwestować albo swój czas lub pieniądze. Bez zlecenia dodatkowego przeliczenia, nie będziecie o tym wiedzieć.

Po drugie – składka zdrowotna

Nie możemy o niej zapomnieć, ją również należy przeliczyć.

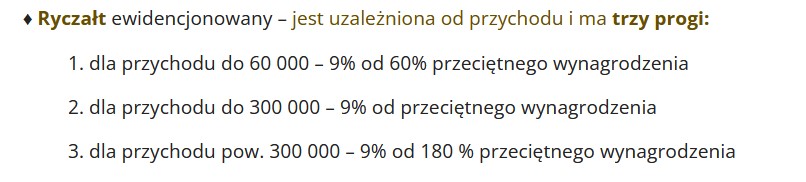

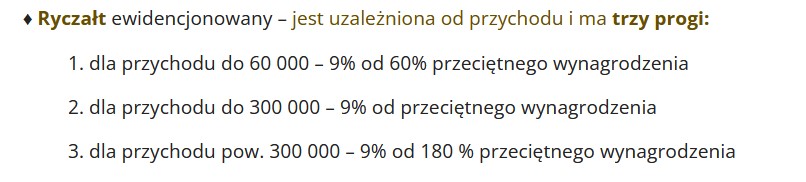

Będąc na ryczałcie składka zdrowotna była płacona wg. stopni przychodu:

W przypadku gdy zdecydujemy się na zmianę formy rozliczenia, musimy dokonać przeliczenia składki zdrowotnej metodą 9% od dochodu.

Wynikłe różnice w składce zdrowotnej korygujemy w rozliczeniu rocznym i dokonujemy dopłaty lub składamy wniosek o zwrot.

O składce zdrowotnej więcej poście ….

I tu znów bez przeliczenia nie dowiemy się czy zmiana jest opłacalna czy też nie.

Do kiedy mamy na to wszystko czas?

Teoretycznie mamy go w 2023 r do 2 maja 2023 r. Jednak nie można czekać z tą decyzją aż tak długo. Dlaczego?

Dlatego że oprócz czasu potrzebnego na ponowne zaksięgowanie roku i w przypadku pozytywnej decyzji i chęci rozliczenia się wg. skali podatkowej.

Należy również dokonać sporządzenia i rozliczenia remanentu w jednostkach zajmujących się handlem.

A najważniejszą sprawą, dlaczego nie możemy czekać do końca kwietnia 2023 r., jest to, iż jeżeli w trakcie przeliczeń wyjdzie nam, że generalnie skala podatkowa jest dla nas lepsza i powinniśmy na jej podstawie rozliczyć również 2023 rok.

To na powiadomienie o tym fakcie naszego Urzędu Skarbowego mamy czas do 20 lutego 2023r w przypadku, gdyż pierwszy przychód osiągniemy w styczniu.

WAŻNE!!

Przeliczenie, które dokonaliśmy i ewentualne złożenie PIT-36, to nie jest zmiana formy opodatkowania.

Jeżeli chcemy ją zmienić również na rok 2023, czas na to mamy do 20-tego dnia kolejnego miesiąca, po miesiącu, w którym uzyskaliśmy pierwszy przychód.

Ten przepis się nie zmienił i nadal jest stosowany.

Podsumowując:

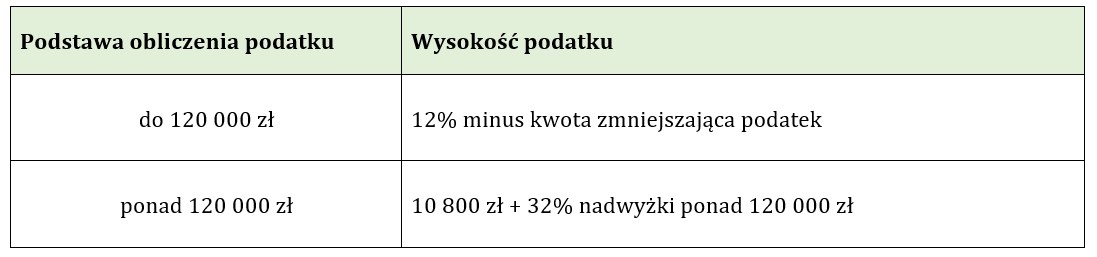

1. Przeliczamy rok, poprzez zaprowadzenia książki przychodów i rozchodów wraz z przeliczeniem podatku wg. 12%

2. Przeliczamy składkę zdrowotną.

3. Wyceniamy remanent

4. Składamy PIT-36 zamiast PIT- 28

5. Jeżeli chcemy dokonać również zmiany formy opodatkowania na 2023 r. Poprzez CEIDG informujemy o zmianie.

Zapraszam na II część postu – ZMIANA RYCZAŁTU NA SKALĘ W CIĄGU ROKU

Jeżeli Cię zaciekawiłam i chcesz być na bieżąco z nowymi postami

przez Dorota Zakrzewska | 5 lip 2022 | NOWY ŁAD

Obniżenie stawki podatku z 17% na 12%

Zgodnie z nowelizacją ustawy z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw, tzw. „Polski Ład 2.0”, została obniżona stawka podatkowa dla podatników rozliczających się na zasadach ogólnych z 17% na 12%.

Nowela ustawy, która weszła w życie od 1 lipca 2022 roku, ma zastosowanie do rozliczeń podatku od 1 stycznia 2022 r., czyli działa wstecz.

Co to oznacza w praktyce?

Podatnicy stosujący od początku roku przy rozliczeniach 17% stawkę podatku dochodowego, dokonują ponownego przeliczenia podatku od stycznia, ale już wg. 12% stawki PIT. Co daje im z automatu 5% nadpłatę we wpłaconej już zaliczce za okres styczeń – maj.

Wynikłą nadpłatę odliczą od razu przy rozliczeniu czerwca lub II kwartału, w zależności od wybranej formy rozliczeń.

Przykład:

Pan Jacek przedsiębiorca, który wybrał formę opodatkowania – zasady ogólne. Wpłacił ostatnią zaliczkę do 20 czerwca 2022 r., rozliczył ją narastająco od stycznia do maja wg. stawki PIT 17%. Obecnie rozliczając zaliczkę należną do wpłaty do 20 lipca za okres styczeń – czerwiec rozliczy ją wg. stawki 12%.

Zmiana kwoty zmniejszającej podatek (kwota wolna pozostaje bez zmian)

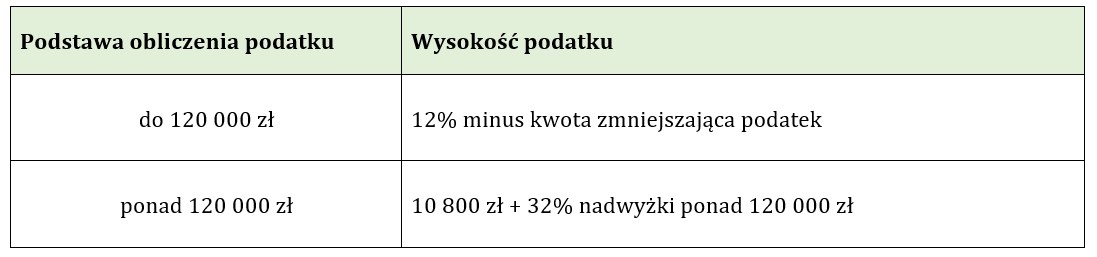

Wprowadzone zmiany wymusiły, zmianę schematu I progu obliczania podatku. Obecnie skala podatkowa wygląda to tak:

Kwota wolna od podatku, została oszczędzona i nadal wynosi 30 000 zł. Nowy Ład 2.0 jej nie zmienił.

Zmianie również nie uległ I próg podatkowy, nadal wynosi 120 000 zł.

A co z kwotą zmniejszającą podatek i kwotą wolną od podatku? Ona uległa zmianie z automatu.

Do końca czerwca była to kwota 5100 zł, wynikała ona z przemnożenia podatku z kwotą wolną.

30 000 x 17% = 5100 zł w skali roku

Miesięcznie była to kwota 425 zł.

W chwili zmniejszenia wysokości stawki, zmniejszyła nam się kwota zmniejszająca podatek, obecnie jest to 3600 zł

30 000 x 12% = 3600 zł – miesięcznie jest to kwota 300 zł.

Wprowadzenie niższej stawki podatku miało zrekompensować likwidację „ulgi dla klasy średniej”, która została wprowadzona przepisami Nowy Ład 1.0 od stycznia 2022 r.

Jeśli ulga stosowana była w okresie od stycznia do czerwca 2022, to po zmianach podatnicy podczas sporządzania zeznania rocznego będą rozliczali się bez ulgi, a ewentualne różnice dopłacą lub otrzymają zwrot.

Jeżeli jest coś w czym mogę Ci pomóc – Napisz do mnie lub pozostaw komentarz.

Jeżeli Cię zaciekawiłam i chcesz być na bieżąco z nowymi postami

przez Dorota Zakrzewska | 13 mar 2022 | WSZYSTKO O SPÓŁKACH

Czy to jest dobry sposób na wypłatę wynagrodzenia wspólnikowi spółki z o.o.

Przeczytaj, ile możesz zyskać na takim świadczeniu.

Dlaczego zdecydowałam się na taki temat kolejnego postu? Odbieram co raz więcej telefonów, od klientów którzy są wspólnikami w spółkach z bezpośrednim pytaniem

” …Czy Pani biuro umie rozliczać świadczenia niepieniężne wspólników spółki z o.o. „

Jest to dość kontrowersyjny temat jak i jego samo rozliczanie.

Biuro księgowe prowadzę już od 27 lat, wcześniej jako JDG, a od 2018 roku w formie spółki z o.o. Mieścimy się w Nadarzynie, ale to nie ma większego znaczenia, ponieważ mamy Klientów z całej Polski dzięki online. W razie potrzeby znajdziecie mnie tu: www.polecanaksiegowa.pl

Powróćmy do tematu.

Art.176 jest bardzo starym rozwiązaniem i nie wiem, dlaczego tak rzadko był i jest wykorzystywany przy sporządzaniu umowy spółki, czy też formy rozliczeń ze wspólnikami.

Nie będę w poście wdawała się w sprawy, o których należy porozmawiać z doradcą w tej mierze, ponieważ ja nim nie jestem. Ja jestem księgową, dlatego omówię ten temat z mojego punktu widzenia.

Skupie się stricte na zagadnieniu od strony księgowej/kadrowej w zależności kto w waszej spółce zajmuje się lub zamierza się zająć, rozliczeniem naszego tytułowego świadczenia.

Art.176 Kodeksu spółek handlowych, mówi nam właśnie o świadczeniach niepieniężnych. Co tam wyczytamy? W skrócie

1. By je otrzymywać, musimy to zawrzeć w umowie spółki – tu po szczegółowe informacje odsyłam do doradcy lub do specjalisty od spółek.

2. Świadczenie to jest nawet wypłacane jak spółka nie osiąga zysku. Dlaczego? Bo tak mamy w przepisie.

3. Przepis mówi również, że muszą być powtarzalne.

Weźmy na moim przykładzie jestem księgową jakie mogę świadczyć usługi spółce. Mogę co miesiąc rozliczać faktury spółki i podatki. Mogę? Pewnie, że mogę. I co dalej, jestem wspólnikiem będę otrzymywała świadczenie, ale jako księgowa spółki muszę je rozliczyć, od czego mam zacząć?

Wiem, że, nie potrzebuje żadnej umowy o pracę ani tym bardziej umowy zlecenia, bo zg. z art. 176, moja funkcja jak i pozostałe ustalenia są zapisane w umowie spółki.

CHCESZ ZAŁOŻYĆ FIRMĘ? ZRÓB TO Z NAMI I MBankiem !!!!! U nas założysz firmę i otworzysz rachunek firmowy wszystko w jednym miejscu,maksymalnie w ciągu 1 godziny całkowicie bez kosztów.

Idąc dalej z naszym tematem, czyli jeżeli świadczenie nie stanowi umowy o pracę czy umowy cywilnoprawnej, co do zasady nie podlega opodatkowaniu podatkiem dochodowym od osób fizycznych.

Potocznie pisząc, spółka nie płaci za mnie podatku od wynagrodzeń. Ale to nie jest tak że w ogóle go nie zapłacę, nie ma tak dobrze.

Po zakończeniu roku, otrzymam od spółki PIT-11 i zgodnie z art.10ust.9 ustawy o pdof, będę musiała rozliczyć się z otrzymanych świadczeń w swoim rozliczeniu rocznym jako rozliczenie dochodów z innych źródeł, odprowadzając od niego 17% wysokości podatek.Nie mogę sobie niestety rozliczyć kosztów uzyskania przychodów na podstawie art.22 ust.9 pkt.4 ww ustawy, bo mi nie przysługują.

Rozliczenie roczne za 2021 rok, pewnie nie będzie dla mnie zbyt łaskawe, ale za to w 2023 roku, dzięki przepisom Nowego Ładu, będę mogła skorzystać z kwoty wolnej od podatku 30 tyś. a dodatkowo do kwoty 120 tyś. zapłacę tylko 17% podatek od otrzymanego świadczenia w ciągu roku.

No dobrze, nie muszę pisać umowy, spółka nie zabiera mi podatku, a co z ZUS-em ?

Otóż katalog tytułów do objęcia obowiązkiem ubezpieczeń nie zawiera w treści powtarzającego się świadczenia niepieniężnego. Co to oznacza? Że spółka nie odliczy mi z wypłacanego świadczenia także składek na ZUS.

W 2023 roku również się to nie zmieni. I co się pojawia na mojej twarzy? Duży uśmiech.

Ku mojemu dalszemu zadowoleniu w ciągu roku otrzymuje kwotę bez obciążeń na podstawie KW lub WB. Ale co na to spółka jako księgowa spółki muszę ją rozliczyć, jak?

Sięgam po ustawę CIT i znajduje art.15 i co on mi mówi? Mówi cudowne rzeczy, bo wynagrodzenie, które spółka wypłaciła wspólnikowi (czyli mi !!!!) w ramach powtarzającego świadczenie niespieniężenie dla spółki kosztem uzyskania przychodu.

Więc spokojnie dekretuje sobie go jako koszt na odpowiedziach kontach w księdze handlowej. Raczej się nie napracowałam przy tym, rozliczenie naszego świadczenia zajęło ile minut? – 5 może 10

Powrócę do pytania z tematu postu:

Czy powtarzające się świadczenie niepieniężne wypłacane wspólnikowi spółki z o.o. to dobre wyjście?

Na to pytanie możecie sobie odpowiedzieć teraz sami.

Ja jako księgowa – mogę je dla Was rozliczyć, wystarczy, że do mnie napiszesz

Jeżeli jest coś w czym mogę Ci pomóc – Napisz do mnie lub pozostaw komentarz.

przez Dorota Zakrzewska | 6 mar 2022 | PŁATNOŚCI W FIRMIE

Co to właściwie jest i czy każdy przedsiębiorca musi być na nią wpisany?

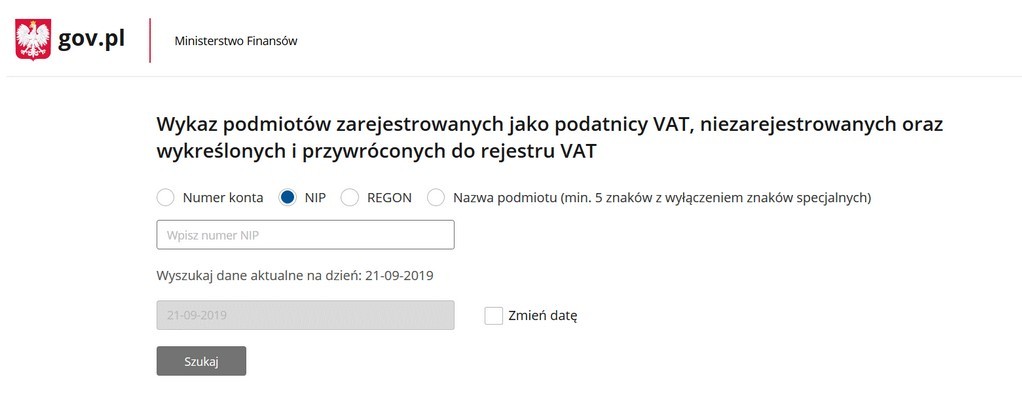

Od 01 września 2019 roku, zgodnie z art.19 ustawy Prawo przedsiębiorcy, zanim uregulujesz niektóre płatności wobec kontrahenta musisz dokonać pewnych czynności sprawdzających na tzw. Białej Liście

Ale o tym za chwile, na początek parę suchych faktów.

Co to jest właściwie za Biała Lista ?

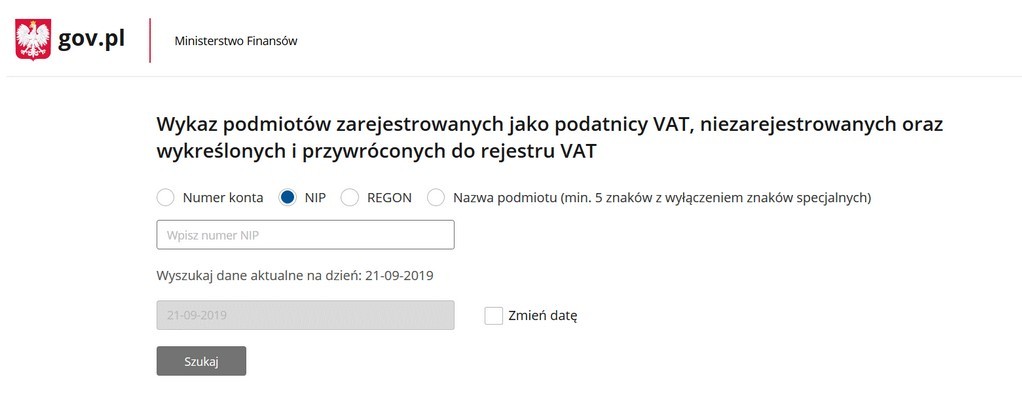

Jest to wykaz informacji o przedsiębiorcy. Zastąpił on jeszcze niedawno funkcjonujące listy podatników VAT: zarejestrowanych i niezarejestrowanych oraz wykreślonych i przywróconych do rejestru VAT. #białalista

Co zawiera i co na niej możesz sprawdzić?

Biała lista, bo tak jest nazwany w/w wykaz pozwala :

- sprawdzić czy twój kontrahent jest czynnym podatnikiem VAT

- dowiedzieć się dlaczego twojemu kontrahentowi odmówiono rejestracji, wykreślono go z rejestru lub przywrócono zarejestrowanie jako podatnika VAT

- potwierdzić numer rachunku bankowego, na jaki powinieneś zapłacić swojemu kontrahentowi.

WAŻNE ? Twoje dane zostaną uwidocznione w wykazie, ale nie obejmą informacji o rachunku rozliczeniowym, jeśli:

- Nie rejestrowałeś się do VAT, na przykład ze względu na małe obroty,

- Odmówiono ci rejestracji jako podatnika VAT z obiektywnych przyczyn,

- Zostałeś wykreślony z wykazu.

Gdzie ją znajdziemy ?

Lista jest prowadzona przez szefa Krajowej Administracji Skarbowej (dalej „szef KAS”) i została udostępniona , na stronie internetowej Ministerstwa Finansów

Jak się na niej znaleść?

- W przypadku jednoosobowych działalności gospodarczych poprzez podanie numeru konta we wniosku który składamy w CEIDG, w momencie zakładania działalności.

- Jeżeli masz już założoną działalność i chcesz dodać numer bankowy bo np. zmieniłeś bank lub nie byłeś wcześniej podatnikiem VAT. Możesz tego dokonać przez internet, na portalu Biznes.gov.pl korzystając z opcji zmiany danych we wpisie.

- W spółce zarejestrowanej w KRS i spółki cywilne , konto bankowe zgłasza się poprzez aktualizację bezpośrednio do urzędu skarbowego na druku (NIP-8 i NIP-2).

Wróćmy teraz do meritum. To po co biała lista , została wprowadzona od 01.09.2019 r ?

Hmmm?

Moim zdaniem jest to kolejny etap „uprzyjemnienia” życia Przedsiębiorą i ich księgowym .

A tak pół żartem pół serio , ciągle słyszymy że dodatek za to za tamto, to ja tak prywatnie może coś dla nas księgowych by się znalazło .

Za ciągłe zmiany podatkowe i dokładanie obowiązków weryfikujących , kontrolujących, monitorujących , ech…. pomarzyć .

Ok, wracamy do płatności za fakturę, co i kiedy musisz sprawdzać?

Co na to przepisy?

Art. 19. Dokonywanie lub przyjmowanie płatności związanych z wykonywaną działalnością gospodarczą następuje za pośrednictwem rachunku płatniczego przedsiębiorcy, w każdym przypadku gdy:

1) stroną transakcji, z której wynika płatność, jest inny przedsiębiorca oraz

2) jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 000 zł lub równowartość tej kwoty, przy czym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

Wynika z niego iż, zobowiązany jesteś do dokonywania lub przyjmowania firmowych płatności , za pośrednictwem rachunku bankowego, gdy obie strony są przedsiębiorcami i jednocześnie jednorazowa jej wartość przekracza 15 ooo zł brutto.

WAŻNE? Limit dotyczy kwoty transakcji, a nie pojedynczej płatności.

Oznacza to, że jeśli płatność jest ratalna, bądź usługa ciągła to sposób płatności powinien być zależny od wysokości łącznej sumy transakcji.

Sprawdzając czy został przekroczony próg 15 000 zł, należy wziąć pod uwagę kwotę brutto. Powyższy limit dotyczy zarówno transakcji krajowych, jak i zagranicznych. Za sprawą przepisów Nowego Ładu od 2023 roku kwota ta zostanie zmniejszona do 8000 zł.

Jeżeli nie zastosujesz się do tego, to zgodnie z art.22p ust.1 pkt 1. i 15d ust. 1 pkt. 1 – Ustawy o podatku dochodowym od osób fizycznych nie będziesz mógł zaliczyć tego wydatku w koszty działalności

Art. 22p

1. Podatnicy prowadzący pozarolniczą działalność gospodarczą nie zaliczają do kosztów uzyskania przychodów kosztu w tej części, w jakiej płatność dotycząca transakcji określonej w art.19 ustawy z dnia 6.03.2018r. – Prawo przedsiębiorców:

1) została dokonana bez pośrednictwa rachunku płatniczego

No dobrze a co się stanie jak mimo braku na liście konta które kontrahent nam podał, a my i tak na nie wpłacimy zobowiązanie?

Czekają Cię sankcje:

1. Nie będziesz miał możliwości zaliczenia do kosztów uzyskania przychodu tej kwoty lub części tej kwoty, która została zapłacona na rachunek inny niż podany w wykazie,

2. Ponosisz ryzyko odpowiedzialności solidarnej ze swoim kontrahentem za zaległości podatkowe, jeśli nie zapłaci on należnego podatku VAT od transakcji.

Można uwolnić się od tych sankcji, jeśli najpóźniej w ciągu 7 dni od zrobienia przelewu na niewłaściwy numer rachunku bankowego poinformujesz o tym naczelnika urzędu skarbowego właściwego dla podatnika, który dokonał zapłaty należności.

W okresie obowiązywania stanu zagrożenia epidemicznego i stanu epidemii, termin na złożenie zawiadomienia do naczelnika urzędu skarbowego o przelewie na rachunek spoza białej listy został przedłużony do 14 dni, od dnia wykonania przelewu.

Dane podatników będą aktualizowane raz dziennie, w każdy dzień roboczy. Dlatego powinieneś sprawdzać numer rachunku bankowego swojego kontrahenta tego samego dnia, w którym planujesz zrealizować przelew.

Jak nie chcesz mieć problemów PAMIĘTAJ ?

Płatności powyżej 15 tys. zł, sprawdź na białej liście podatników VAT czy numery rachunków twojej firmy zgłoszone w urzędzie skarbowym (w przypadku spółki zarejestrowanej w KRS) albo za pośrednictwem CEIDG (w przypadku jednoosobowej działalności gospodarczej) są prawidłowe. Brak lub błędny rachunek naraża na sankcje twoich kontrahentów.

Sprawdź swojego kontrahenta na białej liście podatników VAT prowadzonej przez szefa KAS. W szczególności dotyczy to firm, z którymi wcześniej nie współpracowałeś. W ten sposób dowiesz się czy twój kontrahent jest czynnym podatnikiem VAT.

W dniu planowanej zapłaty za usługę czy towar sprawdź czy numer rachunku bankowego podany na fakturze jest taki sam jak numer rachunku na białej liście podatników VAT. Jeśli rachunek nie jest taki sam, powinieneś to wyjaśnić ze swoim kontrahentem przed dokonaniem płatności.

I najważniejsze zawsze ? możesz do mnie napisać ? jeżeli uważasz że mogę Ci w czymś pomóc.