#CEIDG krok po kroku, czyli jak otworzyć WŁASNY BIZNES

Na pewno w dzisiejszej rzeczywistości osoby, które się decydują otworzyć i prowadzić własny biznes można określić dwoma słowami – Bohater i Kamikadze.

Dlaczego?

Bo przy tak niestabilnym systemie podatkowym i ciągłym zaskakiwaniem nas przez rządzących

odnośnie do zmian w przepisach, które wielokrotnie działają wstecz.

Nie można nic przewidzieć, skrupulatnie wykonane symulacje również mało się przydają.

Inflacja galopuje, wszystko drożeje, towaru brakuje.

Trzeba mieć dużo odwagi by przeznaczyć niejednokrotnie oszczędności swojego życia lub z dnia na dzień zrezygnować ze stałej pracy, by otworzyć swój własny biznes nie mając pewności co nas jutro czeka.

Własna działalność równa się jazda bez trzymaki.

Jednak mimo tyłku niedogodności własna firma daje nam możliwość większego rozwoju zawodowego

jak i finansowego. Dlatego decydujemy na porzucenie pracy by samemu decydować,

ile będziemy pracować, gdzie i jak. Z przewidzeniem ewentualnych dochodów, to lepiej udać się

do wróżki. Ale najważniejsze, że zyskujemy niezależność. Tu jesteśmy sobie sami sterem, żeglarzem, okrętem.

O czego zacząć?

Tu powinnam zamieścić reklamę swojego biura księgowego, że najlepiej zacząć od przyjścia do mnie. Tak to tu zostawię jakby jednak ktoś chciał od tego zacząć www.polecanaksiegowa.pl

A tak poważnie.

1 krok

Należy nakreślić sobie biznes plan:

♦ co chcemy konkretnie robić?

♦ na jakim obszarze będziemy działać i jaką mamy konkurencję. Jak możecie ją przebić.

I tu uwaga nie zawsze chodzi o cenę za usługę czy towar. Możecie być konkurencyjni,

bo dacie lepszą jakość lub coś więcej w cenie niż oferuje wasza konkurencja.

♦ do jakiego klienta chcemy trafić, na kim wam zależy?

♦ ile możecie zainwestować na początek?

♦ z jakimi stałymi kosztami musicie się liczyć każdego miesiąca np. czynsz, telefon itd.….

Nie musi być on wykonany przez profesjonalistę, plan jest dla was.Ścieszka która wyznaczy wam cel.

2 krok

Wynika nam już trochę z 1 kroku. Wypisujemy w słupku konkretne czynności czym będziemy się zajmować.

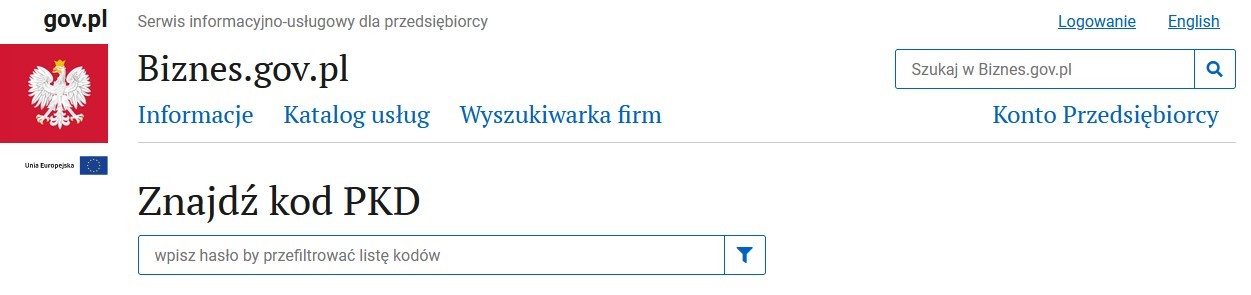

Po czym dopasowujemy do nich odpowiednie PKD. Pomoże wam w tym wyszukiwarka kodów PKD https://www.biznes.gov.pl/pl/tabela-pkd

3 krok

U wielu osób jest to nr.1, nie szkodzi, to NAZWA. Jak firma ma się nazywać.

Jest to bardzo ważny element. Dobrze by nazwa współgrała z tym, czym będzie

zajmować się firma, najważniejsze by nie była myląca. Taka by wpadała w ucho

i została zapamiętana. Ale oczywiście to tylko moje zdanie. Ważne byście się z nią utożsamiali.

4 krok

Gdzie ma być zarejestrowana działalność, gdzie ma być siedziba i czy jednocześnie będzie to adres

wykonywania działalności. Czy będą to dwa różne adresy.

Siedziba jest jedna. Miejsc wykonywania działalności można mieć kilka.

5 krok

Siadamy do komputera wpisujemy adres mojej strony www.polecanaksiegowa.pl i umawiamy się na

spotkanie. Żarcik

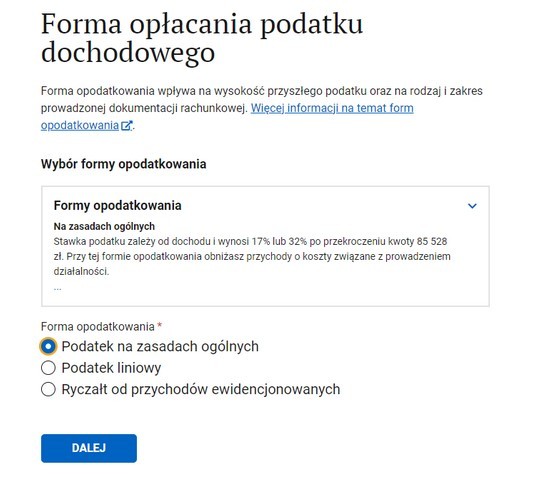

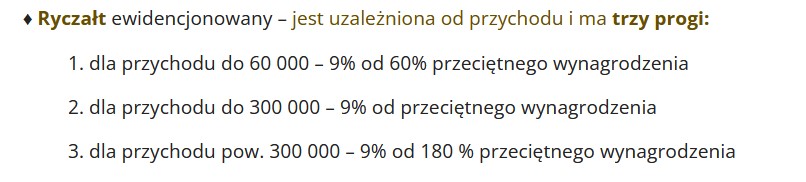

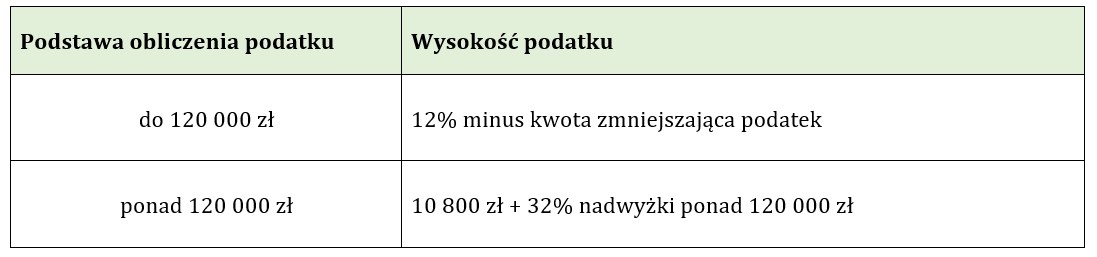

Na poważnie. Należy się zastanowić nad formą opodatkowania naszej działalności.

Ryczałt, zasady ogólne, podatek liniowy?

Czy wybrać od razu VAT czy skorzystać ze zwolnienia do 200 tyś obrotu.

To już są bardziej skomplikowane pytania. W tym przypadku, już na poważnie, radzę udać się

na konsultację do specjalisty w tej dziedzinie. Który wyjaśni różnicę, przeprowadzi z wami wywiad

by ustalić jaka forma byłaby dla was najbardziej korzystna.

Pomyłka może skutkować dużo wyższym obciążeniem podatkowym czy ZUS niż myśleliście.

Będąc po konsultacji, uświadomieni jaką formę opodatkowania powinniście wybrać, możecie zrobić

kolejny krok.

6 krok

Ten krok jest połączony z 5 krokiem.

W 99% tam, gdzie uzyskaliśmy niezbędne informację odnośnie do formy opodatkowania, pomogą wam

również wypełnić wniosek do CEIDG. Ale przyjmijmy, że wolicie to zrobić samodzielnie.

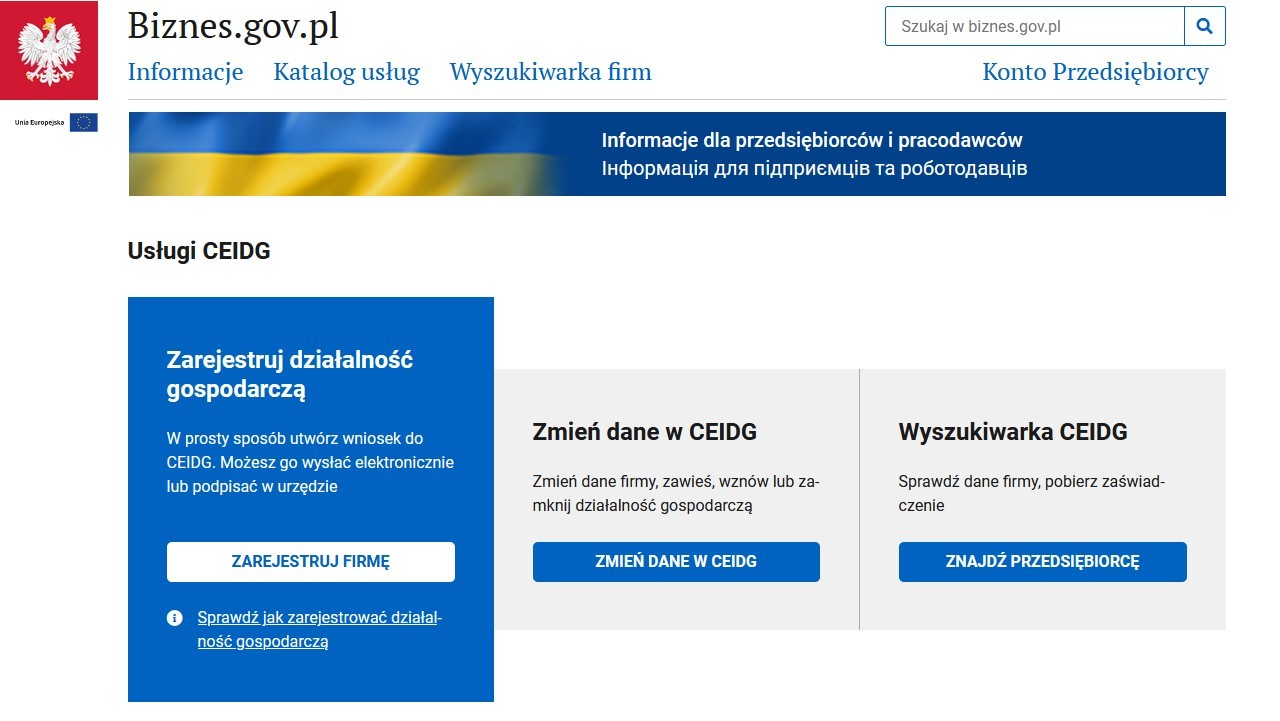

Otwieramy przeglądarkę w komputerze w wpisujemy adres https://www.biznes.gov.pl/pl

Pojawi nam się strona, Klikamy ZAREJESTRUJ FIRMĘ

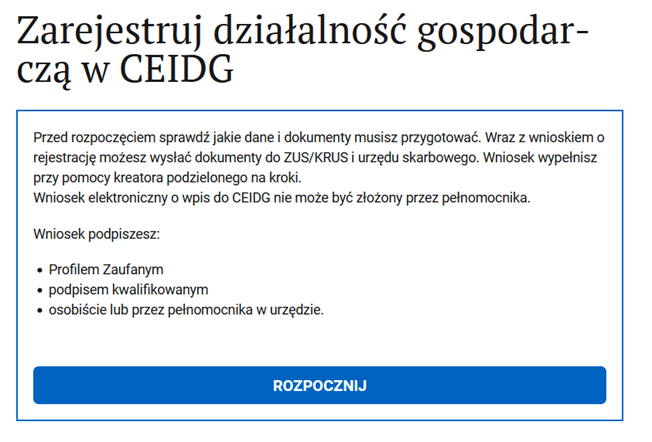

Następnie klikamy ROZPOCZNIJ

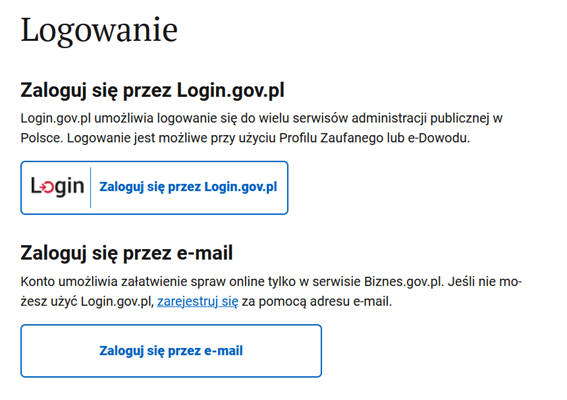

Teraz należy się ZALOGOWAĆ, mamy parę możliwości.

Zaloguj się przez login.gov.pl – wybierając ten sposób zalogujemy się poprzez weryfikacje bankową

lub tradycyjnie założony profil zaufany lub e-dowód.

Mamy możliwość również zalogowania się, ale najpierw musimy się zarejestrować przy pomocy e-mail.

Osobiście nie polecam metody e-mail. Nic nam nie daje, wyłącznie dostęp do konta przedsiębiorcy

na biznes.gov.pl. Jednak nie podpiszemy tą metodą wniosku do CEIDG.

By podpisać stworzony wniosek będziemy mieli tylko do wyboru:

– podpis kwalifikacyjny

– profil zaufany

– weryfikacja przez bank

Po zalogowaniu, pojawi nam się kolejna strona. W prawym górnym rogu będzie widniało wasze imię i nazwisko. Na tym obrazku tego nie ma.

Klikamy DALEJ, kolejne strony należy wypełnić zgodnie z pytaniami.

Formularz jest na tyle czytelny, że nie będziecie mieli wątpliwości co, gdzie wpisać.

W przypadku problemów pamiętajcie o mnie, chętnie pomogę. Kontakt do mnie, tu ….

Po kolei należy uzupełnić:

– dane osobowe

– dane firmy i od kiedy chcemy zacząć prowadzenie działalności

– wybrane kody PKD

– miejsce wykonywania działalności gospodarczej (fizycznie)

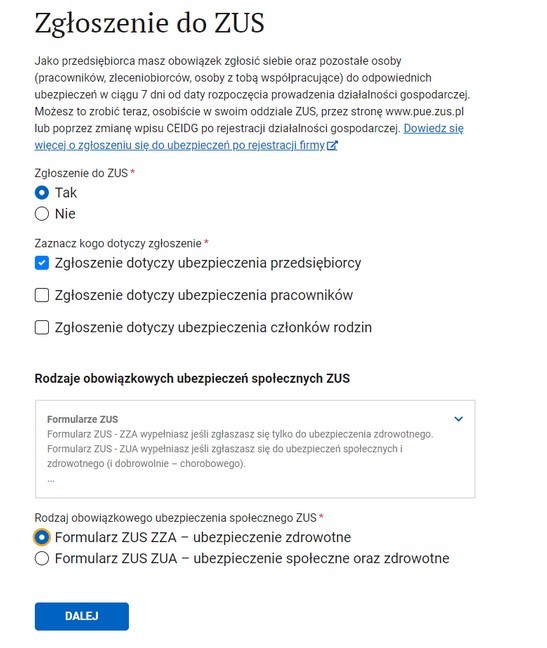

– zgłoszenia do ZUS, tu jedynie wybieramy tylko gdzie jesteśmy ubezpieczeni w ZUS, KRUS

lub za granicą. Należy wpisać również datę powstania obowiązku opłacania składek do ZUS.

Jest ona w 99% równa z datą rozpoczęcia działalności.

– w kolejnym kroku wybieramy Urząd Skarbowy zgodnie z właściwością miejscową.

Co to znaczy urząd skarbowy zgodny z właściwością miejscową?

Od 1 stycznia 2022 r. właściwym urzędem skarbowym będzie urząd skarbowy

wg miejsca zamieszkania podatnika, mówi nam o tym art.17 ordynacji podatkowej.

I TU UWAGA NA NASTĘPNY KROK

Mało osób, które zawodowo nie zajmują się otwieraniem działalności w CEIDG.

Po kliknięciu DALEJ pojawia się ekran o nazwie Dodatkowe dane we wniosku CEIDG

Wybieramy CHCĘ KONTYNUOWAĆ

Co nam to da, od razu uzupełnimy zgłoszenie do ZUS i Urzędu skarbowego w przypadku

wyboru podatku VAT.

UWAGA!

Niestety wielokrotnie zdarza się, że druki zgłoszenia do ZUS i VAT-R wysłane razem w

wnioskiem CRIDG, z nie wiadomo jakich powodów nie trafiają do urzędów. Polecam tak 2-3 dni

po wysłaniu wniosku do CEIDG, skontaktować się z Urzędem Skarbowym czy doszło zgłoszenie

rejestracyjne do nich.

Pamiętajmy!

Jeżeli nie mieliście wcześniej działalności gospodarczej lub od jej zakończenia minęło 5 lat,

bądź jednocześnie pracujecie na etacie z wynagrodzeniem równym lub wyższym niż minimalne.

Od działalności gospodarczej płacicie tylko zdrowotną. Przez pierwszych 6 miesięcy tzw. Ulga na start, w przypadku etatu, dokąd będziecie zatrudnieni.

KOD rejestracji w ZUS 05 40 00

Oczywiście nie są to jedyne przypadki, kiedy od działalności można płacić wyłącznie składkę

zdrowotną. Ale to dłuższy temat na kolejny artykuł.

Jest to również temat, który, powinien być poruszony na konsultacji, na którą się udacie

zanim zasiądziecie do wypełniania wniosku.

W dalszej części, znajdziecie również formularz wyboru formy opodatkowania

Następne pytania dotyczą dokumentacji rachunkowej.

Kto będzie prowadził waszą księgowość, gdzie dokumenty będą przechowywane itd.

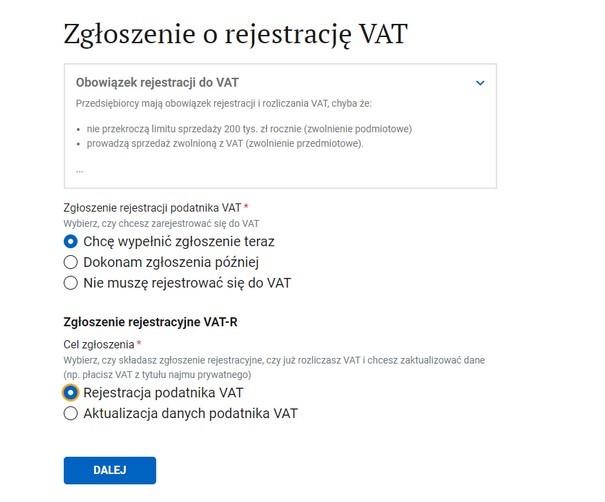

Ważna część formularza, to zgłoszenie do VAT.

Zwolnienie może być podmiotowe lub przedmiotowe

Zwolnienie podmiotowe

Zgodnie z art. 113 ust. 1 ustawy o VAT: „Zwalnia się od podatku sprzedaż dokonywaną przez

podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym

kwoty 200.000 zł.

Zwolnienie przedmiotowe

Zwolnienia przedmiotowe dotyczą rodzaju wykonywanej działalności i są możliwe wyłącznie,

gdy świadczone usługi należą do usług zwolnionych z VAT W myśl przepisów art. 43 ust.1 ustawy o VAT

Tu osoby, które wybrały zwolnienie z VAT np. z powodu limitu obrotu zaznaczają NIE.

Pozostali zaznaczają, że chcą i odpowiadają na kolejne pytania, które się pojawią po dokonaniu

takiego wyboru.

Pojawi się również pytanie o rachunek bankowy.

To miejsce zostawiacie puste, ponieważ dopiero po otrzymaniu Wpisu do CEIDG możecie

otworzyć rachunek bankowy dla swojego biznesu.

Gratulację, wniosek gotowy !!!!!

Pamiętajcie koniecznie na koniec wysłać wniosek ponownie potwierdzając wysyłkę profilem zaufanym

lub e-dowodem.

Witam w gronie przedsiębiorców, powodzenia na nowej drodze życia.