W tym...

SAMOCHÓD OSOBOWY 100% W KOSZTACH FIRMY

SAMOCHÓD OSOBOWY 100% W KOSZTACH FIRMY

W tym miejscu będzie mowa o rozliczeniu wydatków bieżących od których jest możliwość obliczenia 100% jak i tych, które będą miały zastosowanie do samochodów, gdzie codzienne wydatki są ograniczone do 75 %.

I. Koszty ubezpieczenia samochodu

By odliczyć 100% z zakupu polisy ubezpieczeniowej samochodu jest tylko jeden warunek wartość samochodu przyjętego do celu ubezpieczenia nie może być wyższa niż 150 000 zł.

Mówi nam o tym art.23 pkt.1 ust.47 ustawy o PIT

47) składek na ubezpieczenie samochodu osobowego, innego niż określony w pkt 46, w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150.000 zł pozostaje do wartości samochodu przyjętej dla celów ubezpieczenia;

Jak i art.23 pkt.1 ust.47a ustawy o PIT

47a) dotyczących samochodu osobowego opłat wynikających z umowy leasingu, o której mowa w art. 23a pkt 1, umowy najmu, dzierżawy lub innej umowy o podobnym charakterze, z wyjątkiem opłat z tytułu składek na ubezpieczenie samochodu osobowego, w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150.000 zł pozostaje do wartości samochodu osobowego będącego przedmiotem tej umowy;

O kwalifikacji % w koszty samego zakupu samochodu powyżej 150 000 zł, zajmiemy się w odrębnym artykule już niebawem na moim blogu.

II. Zakup samochodu osobowego na firmę w leasingu lub najmie powyżej 6 miesięcy

– wartość samochodu do 150 000 zł lub elektrycznych 225 000 zł, z małym wyjątkiem.

Oprócz kosztów związanych w bieżącą eksploatacją naszego samochodu osobowego, czyli zakupem paliwa, części samochodowych, napraw, przeglądów technicznych, gdzie stosujemy 20% lub 75%,

100%

Kiedy możemy odliczyć od kosztów zakupu takiego pojazdu.

Po pierwsze:

Kiedy zawarliśmy umowę leasingu lub najmu przed 1 stycznia 2019 roku, chyba że umowa taka została zmieniona lub odnowiona po 31 grudnia 2018 r.

– wtedy wracamy do odliczenia 75% z rat leasingowych

Umożliwiły nam to przepisy przejściowe, a konkretnie art. 8 ust. 1 ustawy z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych który umożliwia rozliczanie leasingu bez ograniczeń czasowych w oparciu o dotychczasowe regulacje prawa podatkowego, pod warunkiem, że umowa zostanie zawarta do 31 grudnia 2018 roku

Art. 8. 1. Do umów leasingu, najmu, dzierżawy oraz innych umów o podobnym charakterze dotyczących samochodu osobowego zawartych przed dniem 1 stycznia 2019 r. stosuje się przepisy ustaw zmienianych w art. 1 i art. 2, w brzmieniu dotychczasowym. 2. Do umów, o których mowa w ust. 1, zmienionych lub odnowionych po dniu 31 grudnia 2018 r. stosuje się przepisy ustaw zmienianych w art. 1 i art. 2, w brzmieniu nadanym niniejszą ustawą.

W tym przypadku nie ma również znaczenia czy zakup był do 150 000 zł / 225 000 zł wartości samochodu czy powyżej.

Odliczamy 100% z raty leasingowej w koszty podatku dochodowego.

Po drugie

Zawarliśmy umowę po 1 stycznia 2019 roku i jeżeli wartość samochodu nie przekracza 150 000 zł/ 225 000 zł

Łączymy art. 23 ust.1 pkt4 – limit 150 000 zł.

4) odpisów z tytułu zużycia samochodu osobowego, dokonywanych według zasad określonych w art. 22a-22o, w części ustalonej od wartości samochodu przewyższającej kwotę:

a) 225.000 zł – w przypadku samochodu osobowego będącego pojazdem elektrycznym w rozumieniu art. 2 pkt 12 ustawy z dnia 11 stycznia 2018 r. o elektro mobilności i paliwach alternatywnych (Dz. U. z 2021 r. poz. 110),

b) 150.000 zł – w przypadku pozostałych samochodów osobowych

art. 23 ust. 5b i 5c

5b. Przepisu ust. 1 pkt 4 nie stosuje się do odpisów z tytułu zużycia samochodu osobowego, jeżeli ten samochód został oddany przez podatnika do odpłatnego używania na podstawie umowy leasingu, o której mowa w art. 23a pkt 1, umowy najmu, dzierżawy lub innej umowy o podobnym charakterze, a oddawanie w odpłatne używanie na podstawie takiej umowy stanowi przedmiot działalności podatnika.

5c. W przypadku samochodu osobowego oddanego do używania na podstawie umowy leasingu, o której mowa w art. 23a pkt 1, ograniczenie, o którym mowa w ust. 1 pkt 47a, stosuje się do tej części opłaty, która stanowi spłatę wartości samochodu osobowego.

A co z najmem / dzierżawą samochodu do 6 miesięcy?

W takiej sytuacji jako wartość samochodu przyjmuje się wartość przyjętą dla celów ubezpieczenia. I zgodnie z nią stosujemy % rozliczenie do lub powyżej 150 000 zł / 225 0000 zł

Stanowi o tym artykuł 23 ust. 5d i 5e

5d. W przypadku gdy umowa najmu, dzierżawy lub inna umowa o podobnym charakterze została zawarta na okres krótszy niż 6 miesięcy, przez wartość samochodu, o której mowa w ust. 1 pkt 47a, rozumie się wartość przyjętą dla celów ubezpieczenia.

5e. W przypadku samochodu osobowego będącego pojazdem elektrycznym w rozumieniu art. 2 pkt 12 ustawy z dnia 11 stycznia 2018 r. o elektro mobilności i paliwach alternatywnych kwota limitu, o którym mowa w ust. 1 pkt 47a, wynosi 225.000 zł.

W ustawie o podatku dochodowym, natrafiamy również na zapisy dotyczące prowadzenia ewidencji przebiegu pojazdu.

Cóż to za twór i co on nam da i czy musimy ją prowadzić?

Nie, nie musimy jej prowadzić, jeżeli chcemy rozliczać wydatki w 75% (sposób mieszany).

Z obowiązku prowadzenia ewidencji zwolnieni również jesteśmy, kiedy samochód lub samochody przeznaczone są wyłącznie do odsprzedaży, sprzedaży (w przypadku pojazdów wytworzonych przez podatnika) bądź oddania ich w odpłatne używanie na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze.

To, kiedy musimy ją prowadzić?

1. W przypadku wydatków ponoszonych na rzecz pracowników z tytułu używania przez nich samochodów na potrzeby wykonywanej działalności – art.23 ust.1 pkt.36

36) wydatków ponoszonych na rzecz pracowników z tytułu używania przez nich samochodów na potrzeby wykonywanej działalności:

a) w celu odbycia podróży służbowej (jazdy zamiejscowe) w wysokości przekraczającej kwotę ustaloną przy zastosowaniu stawek za jeden kilometr przebiegu pojazdu,

b) w jazdach lokalnych – w wysokości przekraczającej wysokość miesięcznego ryczałtu pieniężnego albo w wysokości przekraczającej stawki za jeden kilometr przebiegu pojazdu, określonych w odrębnych przepisach wydanych przez właściwego ministra;

jeżeli jej nie będziemy prowadzić to zgodnie z ust.5 wydatki nie będą stanowiły kosztów uzyskania przychodu

5. Przebieg pojazdu, o którym mowa w ust. 1 pkt 36, powinien być, z wyłączeniem ryczałtu pieniężnego, udokumentowany w ewidencji przebiegu pojazdu potwierdzonej przez podatnika na koniec każdego miesiąca. Do prowadzenia ewidencji przebiegu pojazdu obowiązana jest osoba używająca tego pojazdu. W razie braku tej ewidencji wydatki ponoszone przez podatnika z tytułu używania samochodów na potrzeby podatnika nie stanowią kosztu uzyskania przychodów.

2. I tu ustawa o PIT łączy swoje siły z ustawą o VAT.

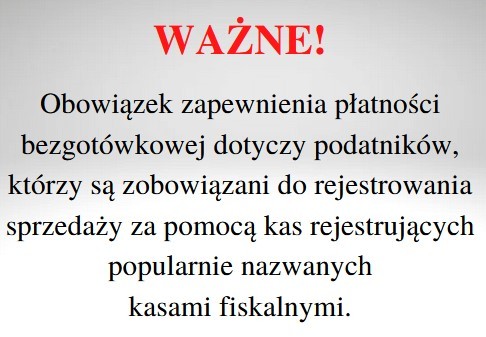

Jeżeli chcemy zaliczyć 100% wydatków do PIT musimy również spełnić warunek łączny z ustawą o VAT.

Mowa jest oczywiście o samochodzie osobowym. Jednak samo prowadzenie ewidencji nic nam nie da.

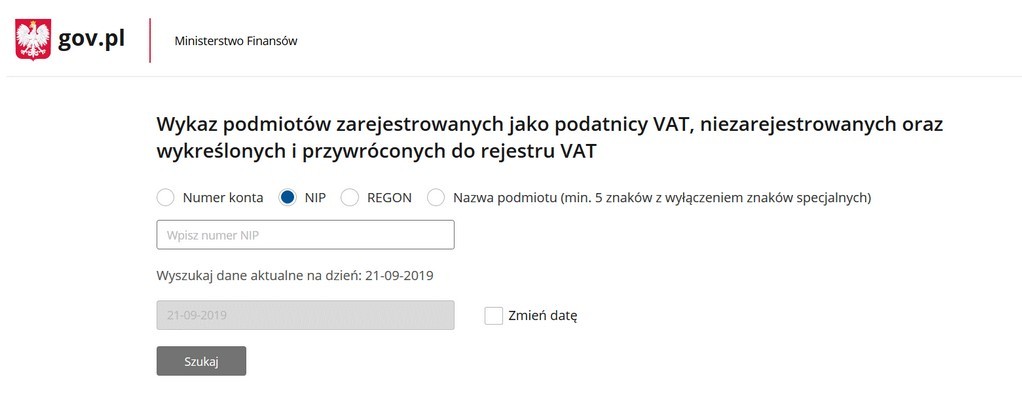

Oprócz prowadzenia ewidencji przebiegu pojazdu która jasno ma przedstawiać, że dany pojazd jest używany wyłącznie do celów służbowych musimy zgłosić go do Urzędu Skarbowego na druku VAT-26.

W ten sposób płynnie przechodzimy do zagadnienia VAT a koszty.

Gdzie również omówię ewidencje przebiegu. Bo przecież faktura nie składa się tylko z kwoty netto. Teraz musimy dopasować wariant, ile odliczymy % z podatku VAT z naszego wydatku.

Zapraszam na kolejną część ……. już niebawem

Więcej z tej kategorii

SAMOCHÓD OSOBOWY 100% W KOSZTACH FIRMY

Wakacje ZUS od 2024

Po pierwsze, będzie można z nich skorzystać tylko raz w roku. Czyli w 2024 mamy jedyną szansę na urlop od ZUS w grudniu.

Dobra wiadomość jest taka, że ulga przysługuje niezależnie od formy rozliczania podatku dochodowego. Mogą z niej skorzystać przedsiębiorcy, niezależnie od tego, czy rozliczają się na zasadach ogólnych, ryczałtem, czy kartą podatkową.